Что такое чистый леверидж

Что такое Леверидж (кредитное плечо) простыми словами

Здравствуйте, уважаемые читатели проекта Тюлягин! В данной статье разберем такое понятие как леверидж. Леверидж является результатом использования заемного капитала в качестве источника финансирования при инвестировании с целью расширения базы активов компании и получения прибыли на рисковый капитал. Кредитное плечо (леверидж, рычаг) — это инвестиционная стратегия использования заемных денег, в частности использования различных финансовых инструментов или заемного капитала, для увеличения потенциальной отдачи от инвестиций. Кредитное плечо также может относиться к сумме долга, которую компания использует для финансирования активов.

Содержание статьи:

Суть левериджа (кредитного плеча)

Кредитное плечо (леверидж) — это использование долга (заемного капитала) для осуществления инвестиции или реализации проекта. В результате потенциальная прибыль от проекта увеличивается в несколько раз. В то же время кредитное плечо также умножит потенциальный риск ухудшения ситуации в случае, если инвестиции не оправдаются. Когда кто-то называет компанию, недвижимость или инвестиции «с высокой долей заемных средств», это означает, что у этого объекта больше долга, чем капитала.

Концепция левериджа используется как инвесторами, так и компаниями в бизнесе. Инвесторы используют кредитное плечо, чтобы значительно увеличить доход от инвестиций. Они увеличивают свои инвестиции, используя различные инструменты, включая опционы, фьючерсы и маржинальные счета. Компании и бизнес могут использовать кредитное плечо для финансирования своих активов. Другими словами, вместо выпуска акций для увеличения капитала компании могут использовать заемное финансирование для инвестирования в бизнес-операции в попытке повысить акционерную стоимость.

Инвесторы, которым неудобно использовать кредитное плечо напрямую, имеют множество способов косвенного доступа к кредитному плечу. Они могут инвестировать в компании, которые используют заемные средства в ходе обычной деятельности для финансирования или расширения операций, не увеличивая свои расходы.

Леверидж увеличивает возможную прибыль, точно так же, как рычаг можно использовать для увеличения силы при перемещении тяжелого веса.

Особенности Левериджа

С помощью анализа бухгалтерского баланса инвесторы могут изучать задолженность и собственный капитал в бухгалтерских книгах различных компаний и могут инвестировать в компании, которые используют леверидж в своем бизнесе. Такие статистические данные, как рентабельность собственного капитала (ROE), отношение долга к собственному капиталу (D/E) и рентабельность задействованного капитала (ROCE), помогают инвесторам определить, как компании используют капитал и какую часть этого капитала компании заимствовали.

Чтобы правильно оценить эту статистику, важно помнить, что леверидж бывает нескольких видов, включая операционное, финансовое и комбинированное.

Фундаментальный анализ использует степень операционного левериджа. Можно рассчитать степень операционного левериджа, разделив процентное изменение прибыли компании на акцию (EPS) на процентное изменение ее прибыли до вычета процентов и налогов (EBIT) за период. Другим словами в этом случае, операционный леверидж это EPS / EBIT.

Точно так же можно рассчитать степень операционного левериджа, разделив EBIT компании на EBIT за вычетом процентных расходов. Более высокая степень операционного левериджа указывает на более высокий уровень волатильности прибыли на акцию компании.

Модель Дюпона использует «множитель капитала» для измерения финансового левериджа. Мультипликатор собственного капитала можно рассчитать, разделив общие активы компании на ее общий капитал. После расчета необходимо умножить финансовый леверидж на общий оборот активов и маржу прибыли, чтобы получить рентабельность собственного капитала. Например, если общая стоимость активов публичной компании составляет 700 миллионов долларов, а акционерный капитал — 350 миллионов долларов, то мультипликатор собственного капитала равен 2,0 (700 миллионов долларов / 350 миллионов долларов). Это показывает, что компания профинансировала половину своих активов за счет собственного капитала. Следовательно, более высокие множители капитала предполагают больший финансовый рычаг (леверидж).

Если чтение отчетов компаний и проведение фундаментального анализа — не для вас, вы можете приобрести взаимные фонды или биржевые фонды (ETF), которые используют кредитное плечо. Используя эти средства, вы можете делегировать исследования и инвестиционные решения экспертам.

Леверидж и Маржа

Несмотря на то, что они взаимосвязаны — поскольку оба связаны с заимствованиями, — леверидж и маржа — не одно и то же. Леверидж — это получение долга, а маржа — это долг или заемные деньги, которые компания использует для инвестирования в другие финансовые инструменты.

Маржинальный счет позволяет вам занимать деньги у брокера под фиксированную процентную ставку для покупки ценных бумаг, опционов или фьючерсных контрактов в ожидании получения существенно высокой прибыли. Вы можете использовать маржу для создания левериджа (кредитного плеча).

Недостатки кредитного плеча

Кредитное плечо — это многогранный и сложный инструмент. Теория звучит великолепно, и в действительности использование кредитного плеча может быть прибыльным, но верно и обратное. Кредитное плечо увеличивает как прибыль, так и убытки. Если инвестор использует кредитное плечо для инвестирования, и инвестиция движется против инвестора, его убыток намного больше, чем был бы, если бы он не использовал кредитное плечо.

По этой причине начинающим инвесторам часто следует избегать использования кредитного плеча, пока они не наберутся опыта. В деловом мире компания может использовать рычаги для увеличения акционерного капитала, но если это не удается, процентные расходы и кредитный риск дефолта разрушают акционерную стоимость.

Пример левериджа компании

Компания была создана с инвестициями в размере 10 миллионов долларов от инвесторов, при этом собственный капитал компании составляет 10 миллионов долларов — это деньги, которые компания может использовать для работы. Если компания использует долговое финансирование, занимая 30 миллионов долларов, у нее теперь есть 40 миллионов долларов для инвестиций в бизнес-операции и больше возможностей для увеличения стоимости для акционеров.

Например, автопроизводитель может занять деньги на строительство нового завода. Новый завод позволит автопроизводителю увеличить количество выпускаемых автомобилей и увеличить прибыль.

Резюме

А на этом сегодня все про леверидж (кредитное плечо, рычаг). Надеюсь статья была для вас полезной и интересной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

Как торговать с кредитным плечом на бирже, чтобы не было больно

Каждому, кто хоть раз сталкивался с миром трейдинга и инвестиций, известно понятие маржинальная торговля, торговля с левереджем или торговля с кредитным плечом. Понятия различаются правовыми нюансами, но одинаковые по экономической сути.

Что же это такое? И почему одни считают маржинальную торговлю способом быстро спустить деньги, а другие хорошо зарабатывают? Попробуем разобраться.

Каждому, кто хоть раз сталкивался с миром трейдинга и инвестиций, известно понятие маржинальная торговля, торговля с левереджем или торговля с кредитным плечом. Понятия различаются правовыми нюансами, но одинаковые по экономической сути.

Что же это такое? И почему одни считают маржинальную торговлю способом быстро спустить деньги, а другие хорошо зарабатывают? Попробуем разобраться.

Что такое кредитное плечо, или левередж?

Биржи — это оптовые рынки денег, акций, сырьевых товаров и других активов. На биржах формируется цена на все известные нам товары, курсы валют и другие финансовые и нефинансовые инструменты.

Долгое время торговлю на мировых финансовых рынках могли себе позволить только очень богатые люди и крупные финансовые институты. Развитие технологий и стремление привлечь больше денег от людей с самыми разными доходами привели к тому, что появились дополнительные инструменты. Они открыли возможность инвестировать, без крупного капитала. Один из таких инструментов — кредитное плечо.

Как мы уже выяснили, биржа — оптовый рынок активов. Здесь всё продается оптом.

Например, вы не можете купить на бирже 1 евро, потому что минимальный размер покупки — 100 000 евро.

Как это работает?

Левередж как инструмент

Кредитное плечо, или левередж — это дополнительный финансовый рычаг. Необходимо уметь пользоваться им осознанно. На разных площадках доступна торговля с плечом от 2х до 500х и выше. Но стоит ли использовать максимальное плечо?

Чем выше плечо, тем быстрее и больше вы получаете прибыль. Или наоборот — несёте убытки.

По мнению опытных трейдеров, идеальный вариант — левередж до 10х, в отдельных случаях до 20х. Такого рычага достаточно, чтобы получать ощутимую прибыль, но при этом не сильно рисковать капиталом, если вы неправильно спрогнозировали движение цены.

Использовать более высокий левередж (50х, 100х или 500х) можно в том случае, если вы ни на секунду не сомневаетесь в правильности своего анализа.

Использовать левередж выше 20х новичкам не рекомендуется, если только вы не торгуете с очень маленьким капиталом — не жалко потерять.

Сколько можно зарабатывать с левереджем

Сколько можно заработать, торгуя с левереджем 10х? Посчитаем.

Поэтому рисковать капиталом, используя максимально большое плечо, не стоит.

Биржам выгодно давать большое кредитное плечо: новички быстро теряют деньги. Отдельные площадки ограничивают риски клиентов.

Например, Currency.com при торговле биткоинами и Ethereu, в обязательном порядке в целях ограничения риска потери капитала предусматривает условие «гарантированного стоп-лосса», предостерегая от чрезмерных убытков, если клиент использует левередж 50х или 100х.

Currency.com

На платформе более 1500 активов: криптовалюты, токенизированные акции крупнейших в мире компаний, валюты, ETF, фондовые индексы, валюты и облигации. На бирже доступна как покупка и продажа активов «физически», так и торговля с левереджем до 500х.

Материал не является финансовой консультацией. Инвестиции связаны с риском потери всех инвестиций. Успех прошлых инвестиций не означает успеха в будущем.

Хотите сообщить важную новость? Пишите в Телеграм-бот.

А также подписывайтесь на наш Телеграм-канал.

😱 Разработчик прошел 3 собеседования в Facebook, Amazon и Google. И рассказал про самую кошмарную часть — behavioral interview. Читайте, как это было.

Что такое леверидж и делеверидж, как рассчитывать и анализировать инвестору

Всем привет. Сегодня мы рассмотрим новый термин, который называется леверидж: что это за показатель простыми словами, как его рассчитать и правильно использовать на практике.

О понятии

Леверидж в переводе с английского «leverage» означает «действие рычага». Данное понятие показывает соотношение собственных и заемных средств. Также под левериджем понимают фактор, который даже при минимальном изменении повлечет существенные изменения результата других показателей, в первую очередь прибыли.

Объясню на примере. Допустим, у Вас есть 1 000 рублей и Вы можете заработать с этой суммы 10 %, т.е. 100 рублей. Но если Вы возьмете в кредит еще 9 000 рублей, то заработаете уже 1 000 рублей. Чем больше фактор изменения, тем больше изменится результат.

Если очень упрощенно, то леверидж – это кредит, который увеличивает возможности и риски.

Данный термин очень распространен на финансовых рынках. На форексе, где дневные скачки курсов обычно не высоки, трейдеры очень часто пользуются заемными средствами, т.е. кредитным плечом.

Так им удается заработать существенную прибыль, имея на собственном счету минимальные суммы.

Размер плеча здесь может в 100 и более раз превышать собственный капитал. Однако из-за бешеных рисков депозит очень быстро сливается на рынок или брокеру.

На фондовом рынке, где ценные бумаги имеют куда большие колебания внутри торгового дня, кредитное плечо имеет значительно более скромные размеры.

В ночные часы оно становится еще ниже, поскольку в момент открытия биржи часто наблюдаются скачки котировок.

Леверидж применяется не только в сфере инвестирования, но и при принятии компанией стратегии своего дальнейшего развития: например, при наращивании долга, сокращении затрат для увеличения прибыли, при установлении определенного уровня цен и пр.

Грамотное управление финансовым рычагом помогает существенно увеличить отдачу от вложенного капитала. Заемные средства помогают реализовать более масштабные проекты, обновить оборудование, построить новые производственные здания, начать освоение новых технологий и т.п.

Существует еще одно понятие, обратное левериджу – делеверидж (от английского «deleverage»). Так называется процесс снижения долговой нагрузки. Может использоваться в рамках характеристики как частного заемщика, предприятия или государства в целом.

Рычаг может не только повышать финансовые показатели, но и снижать их. Это происходит, когда долгов становится слишком много и рост доходов начинает существенно отставать от роста долга.

В таком случае заемщик вынужден идти на делеверидж, т.е. принимать меры по снижению долговой нагрузки. С помощью каких методов это возможно:

Виды левериджа

У компаний выделяют три вида левериджа:

Рассмотрим каждый из них в отдельности.

Производственный

Леверидж данного типа показывает, как влияет изменение постоянных расходов компании на ее прибыль до налогообложения. С помощью операционного рычага планируют рост прибыли, объемы производства, рассчитывают точку безубыточности.

Формула расчета для данного типа левериджа будет следующая:

ПЛ = (выручка – переменные расходы) / (выручка – постоянные расходы – переменные расходы)

Рядовой инвестор не может самостоятельно вычислить производственный леверидж той или иной компании, поскольку для этого понадобятся внутренние бухгалтерские документы.

Чем выше постоянные расходы, тем больше будет значение операционного левериджа и тем сильнее изменение выручки будет влиять на прибыль.

Компания получила за год выручку в размере 5 млн рублей. Постоянные расходы составляют 2 млн рублей, переменные – 1 млн. Вычислим операционный рычаг:

(5 – 1) / (5 – 2 – 1) = 2

Таким образом, если выручка изменится на 1 %, прибыль до налогообложения изменится на 2 %.

Финансовый

Леверидж данного типа характеризует эффективность и степень использования заемных средств. Он применяется для повышения эффективности деятельности компании, что достигается путем вложения заемного капитала наравне с собственными средствами.

С помощью кредита можно управлять прибылью, меняя соотношение собственного капитала и привлеченного.

Вместе с тем увеличиваются и риски, поскольку независимо от результата деятельности (будет это прибыль или убыток) возвращать заемные средства все равно придется.

Коэффициент финансового левериджа можно вычислить по формуле:

ФЛ = заемный капитал / собственный капитал

Значения для формулы берутся в отчете о финансовом положении компании. При этом в качестве заемных средств учитывается совокупность долгосрочных и краткосрочных обязательств.

Когда инвестор выбирает эмитента, в ценные бумаги которого планирует вложиться, он обязательно смотрит на коэффициенты закредитованности.

Одним из таких является Debt/Equity. Если он слишком высокий, значит высок риск того, что компания может снизить темпы развития и величину дивидендов, либо вовсе обанкротиться или объявить дефолт.

Иметь подобные компании у себя в портфеле слишком рискованно.

Нормативного значения коэффициента финансового левериджа нет, но оптимальным принято считать единицу. Если D/E ниже 1, значит финансирование в компании осуществляется в основном за счет собственного капитала, если выше – за счет заемного.

Данный мультипликатор целесообразно сравнивать с аналогичным среди компаний в той же отрасли, либо в рамках одного предприятия за несколько лет.

Смешанный

Его также называют производственно-финансовым левериджем. Он определяет влияние всех факторов (и операционного, и денежного характера) на финансовый результат компании.

Смешанный рычаг связывает в единое целое три показателя:

Производственно-финансовый леверидж вычисляется по формуле:

СЛ = коэффициент финансового левериджа * производственный леверидж

Применение левериджа в инвестировании

Эффект финансового рычага в инвестициях применяется точно так же, как и в производственной деятельности предприятия.

Частный инвестор регулирует соотношение собственных средств и заемных для того чтобы увеличить свою прибыль. Также леверидж определяют при фундаментальном анализе для выявления закредитованности компании.

Когда на бирже инвестор совершает сделки с помощью взятых в долг у брокера средств, это называется маржинальной торговлей. А соотношение собственных и заемных средств – кредитным плечом.

Чтобы объяснить суть, приведу два примера.

Разумеется, в обоих случаях следует учесть комиссию брокера и биржи, а в случае с маржинальной торговлей – вознаграждение брокеру.

Думаю, суть понятна: инвестор изменил соотношение собственных и заемных средств, чтобы получить прибыль. Чем больше соотношение, тем больший эффект может принести рычаг. Вместе с тем не нужно забывать о рисках.

Подводим итоги

Итак, мы рассмотрели понятие левериджа и выяснили, что использование рычага способно существенно приумножить прибыль предприятия или опытного инвестора, который совершает маржинальные сделки.

Если Вы новичок, рекомендую остерегаться заемных средств и использовать леверидж только для того, чтобы определять закредитованность компаний, в ценные бумаги которых планируете вложиться.

На сегодня у меня все. Если появились вопросы, буду рад ответить на них в комментариях.

Всем профита и до скорого!

Более 6 лет изучаю инструменты интернет заработка, создал несколько источников дохода.

Активно инвестирую в различные направления.

На страницах блога помогаю людям становиться финансово грамотными и улучшать качество своей жизни.

Что такое леверидж и делеверидж, как рассчитывать и анализировать инвестору

Сегодня мы разберем показатель, который инвестор использует в маржинальной торговле и фундаментальном анализе эмитента. Он применяется не только в сфере инвестиций, но и при принятии компанией стратегии своего развития: при установлении определенного уровня цен, наращивании долга, сокращении затрат с целью увеличения прибыли и пр. Леверидж – что это такое простыми словами, как его рассчитать и грамотно применить, мы и рассмотрим в нашей статье.

Что такое леверидж и делеверидж

Леверидж (от англ. leverage, что переводится как “система рычагов, действие рычага”) показывает соотношение собственных и заемных средств. С этим понятием связано еще одно – эффект рычага, который проявляется в том, что изменение левериджа даже на минимальное значение может привести к существенному изменению других финансовых показателей. В первую очередь изменится прибыль.

Умелое управление финансовым рычагом в экономике значительно повышает отдачу от вложенного капитала. Заемные средства – не зло для предприятия, а способ достижения поставленных целей. Реализация масштабных инвестиционных проектов невозможна без привлечения кредитов, средств инвесторов. Собственного капитала не хватает на многомиллионные вложения в обновление оборудования, строительство зданий, освоение новых технологий и пр.

Существует и обратное понятие – делеверидж (от англ. deleverage). Это процесс, который характеризует снижение долговой нагрузки государства, предприятия или частного заемщика. Рычаг может работать не только в сторону повышения финансовых показателей, но и на их ухудшение. Это произойдет, если уровень закредитованности станет слишком высоким и рост текущих доходов начнет значительно отставать от роста долга. В этом случае заемщик будет вынужден идти на делеверидж.

Снижение долговой нагрузки можно проводить различными способами. Например, это может быть:

Инвестор при проведении фундаментального анализа эмитента в обязательном порядке смотрит на коэффициенты закредитованности. Одним из них является мультипликатор Debt/Equity. О нем поговорим в отдельном разделе статьи.

Высокая закредитованность означает, что существует большая вероятность дефолта, банкротства, снижения темпов развития предприятия и размера дивидендов. Наличие в инвестиционном портфеле ценных бумаг компании, которая набрала слишком много кредитов, несет слишком большие риски.

Виды левериджа

Предприятия проводят финансовый анализ, чтобы получить представление о динамике своего развития, выявить проблемы и резервы, наметить мероприятия по улучшению финансово-хозяйственной деятельности. Для этого рассчитывают целый комплекс показателей ликвидности, финансовой устойчивости, платежеспособности. В их состав входит и леверидж, который бывает трех видов: производственный (операционный), финансовый и производственно-финансовый (смешанный). Рассмотрим их сущность.

Производственный

Производственный (операционный) леверидж показывает, как влияет изменение постоянных расходов предприятия на его прибыль до налогообложения. С его помощью планируют объемы производства и рост прибыли, рассчитывают точку безубыточности. Для стороннего человека определить операционный леверидж не представляется возможным. Нужны данные внутренних бухгалтерских документов.

Инвестиционный ликбез.

Постоянные расходы – это расходы, которые не зависят от объемов производства продукции (работ, услуг) на предприятии. Они должны быть оплачены даже в случае простоев. К постоянным расходам относят амортизацию основных фондов, арендные платежи за оборудование, здания, коммунальные платежи и пр.

Переменные расходы – это расходы, которые непосредственно зависят от объемов производства. Это затраты на приобретение сырья, материалов, транспортные расходы и пр.

Эффект операционного рычага рассчитывается по формуле:

(Выручка – Переменные расходы) / (Выручка – Постоянные расходы – Переменные расходы)

Чем больше постоянных расходов в структуре себестоимости, тем выше значение операционного рычага и тем сильнее влияние изменения выручки на прибыль. Это может негативно восприниматься кредиторами.

Финансовый

Финансовый леверидж предприятия используют для повышения эффективности своей деятельности. Эффект достигается за счет вложения заемных средств наравне с собственными. Изменение соотношения между двумя видами капитала позволяет увеличивать прибыль и рентабельность. Но при этом растут и риски, т. к. кредит всегда нужно отдавать.

Пример. Предприятие разработало инвестиционный проект обновления оборудования. Потребуется 2 млн ₽ инвестиций. Расчеты показали, что реализация проекта принесет 15 % годовых дохода, т. е. 300 тыс. ₽. Если бы проект полностью финансировался за счет собственного капитала, то рентабельность составила бы: 300 000 / 2 000 000 * 100 % = 15 %.

Было решено профинансировать только 1 млн ₽ за свой счет, а 1 млн ₽ – за счет заемных средств под 12 % годовых. В этом случае доход уменьшится на величину платы за кредит, т. е. на 120 тыс. ₽. Рентабельность собственного капитала увеличится и составит: 180 000 / 1 000 000 * 100 % = 18 %.

Есть и другая сторона процесса. Если прибыль окажется ниже планируемой, то эффект производственного рычага сработает в другую сторону и рентабельность снизится.

Как использовать эффект рычага в инвестициях

Эффект финансового рычага в инвестициях используется точно так же, как и в производственной деятельности предприятия. Инвестор меняет соотношение собственных и заемных средств, чтобы увеличить свою прибыль. Леверидж рассчитывают и при фундаментальном анализе, чтобы определить закредитованность эмитента.

Маржинальная торговля

Заключение на бирже сделок за счет заемных средств называется маржинальной торговлей. А соотношение заемного и собственного капитала – кредитным плечом. Простая ситуация для понимания левериджа в трейдинге:

И в том и в другом случае надо еще учесть комиссии брокера и биржи, а при маржинальной сделке не забыть и про вознаграждение брокеру за предоставление займа. Но суть финансового рычага понятна: инвестор изменил соотношение заемных и собственных средств и тем самым увеличил свою прибыль.

Чем больше соотношение между заемным и собственным капиталом, тем больший эффект оно может принести. Но одновременно с этим растут и риски. Кредитное плечо на фондовой бирже небольшое, например, 1:2, 1:3, 1:5. На рынке Форекс плечо измеряется уже совсем другими цифрами, например, 1:100, 1:500 и больше. В этих цифрах надо в первую очередь видеть возможные потери, а не суммы заработка.

Мультипликатор Debt/Equity

Мультипликатор Debt/Equity – это и есть коэффициент финансового левериджа. Его можно рассчитать самостоятельно по данным международной финансовой отчетности (МСФО):

D/E = Заемный капитал / Собственный капитал

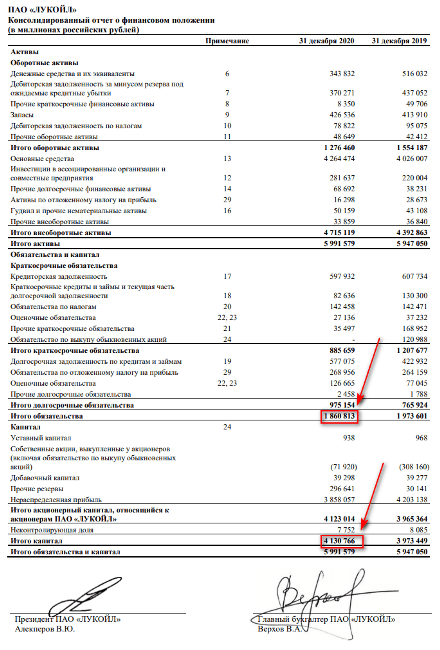

Рассмотрим на примере ПАО “Лукойл”. Ниже представлены данные из консолидированного отчета о финансовом положении за 2020 год.

D/E = 1 860 813 / 4 130 766 = 0,45

Нормативного значения у этого показателя нет. Оптимальным считается значение равное 1. Если D/E ниже 1, то финансирование в компании происходит в основном за счет собственного капитала, если выше 1 – заемного.

По Лукойлу видно, что закредитованность очень низкая. С одной стороны, это сигнал кредиторам, что компании можно давать кредиты без риска невыплаты. С другой – что предприятие может упускать возможность использования эффекта рычага для наращивания прибыли и рентабельности. А это может отпугнуть инвесторов.

Мультипликатор Debt/Equity целесообразно рассчитывать для сравнения закредитованности компаний из одной отрасли или для анализа динамики показателя одной компании за несколько лет.

Заключение

Леверидж важен как для предприятия, так и для частного инвестора. Разумное использование рычага способно значительно приумножить прибыль и держать под контролем риски. На предприятии этим занимается целая команда профессионалов во главе с руководителем. Частному инвестору приходится рассчитывать только на свои силы. Поэтому если не уверены, то не стоит лезть в маржинальную торговлю. Лучше применить полученные знания по левериджу для расчета мультипликатора и отбора надежной незакредитованной компании в свой портфель.